pg电子网址预见2023:《2023年中国第三代半导体行业全景图谱》(附市场规模、竞争格局和发展前景等)第三代半导体分类;SiC;GaN电子电力和GaN微波射频产值;SiC;GaN电子电力和GaN微波射频市场规模

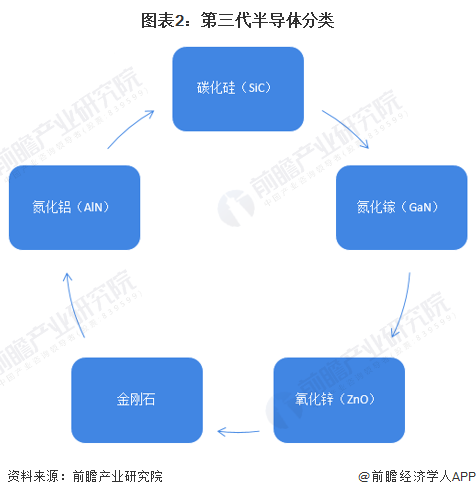

以碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)、金刚石、氮化铝(AIN)为代表的宽禁带半导体材料,被称为第三代半导体材料,目前发展较为成熟的是碳化硅(SiC)和氮化镓(GaN)。

与传统材料相比,第三代半导体材料更适合制造耐高温、耐高压、耐大电流的高频大功率器件,因此,其为基础制成的第三代半导体具备更宽的禁带宽度、更高的击穿电场、更高的导热率,以及更强的抗辐射能力等诸多优势,在高温、高频、强辐射等环境下被广泛应用。

第三代半导体主要包括碳化硅(SiC)、氮化铝(AlN)、氮化镓(GaN)、金刚石、氧化锌(ZnO),其中,碳化硅(SiC)和氮化镓(GaN)并称为第三代半导体材料的“双雄”,是第三代半导体材料的典型代表。

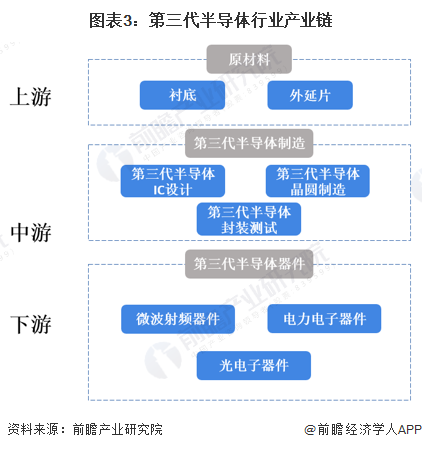

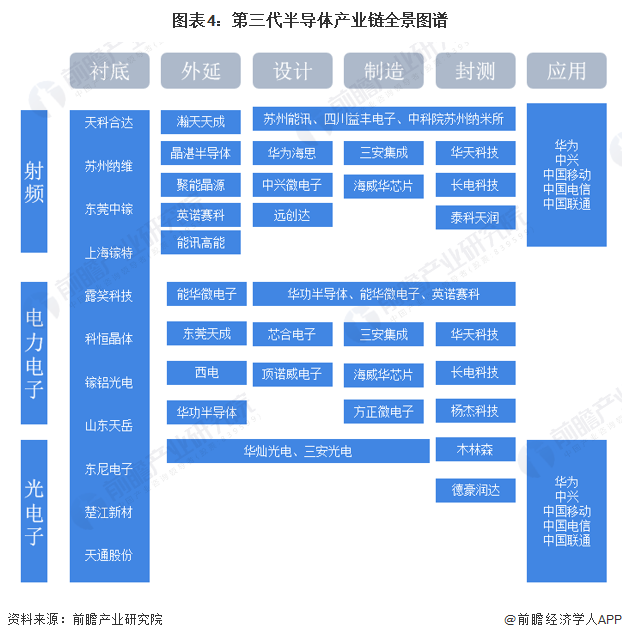

第三代半导体产业链分为上游原材料供应,中游第三代半导体制造和下游第三代半导体器件环节。上游原材料包括衬底和外延片;中游包括第三代半导体设计、晶圆制造和封装测试;下游为第三代半导体器件应用,包括微波射频器件、电力电子器件和光电子器件等。中国第三代半导体行业产业链如下:

第三代半导体产业链各个环节国内均有企业涉足pg电子最新网站入口。从事衬底片的国内厂商主要用露笑科技、三安光电、天科合达、山东天岳、维微科技、科恒晶体、镓铝光电等等;从事外延片生产的厂商主要有瀚天天成、东莞天域、晶湛半导体、聚能晶源、英诺赛科等。苏州能讯、四川益丰电子、中科院苏州纳米所等;从事第三代半导体器件的厂商较多,包括比亚迪半导体、闻泰科技、华润微、士兰微、斯达半导、扬杰科技、泰科天润等。

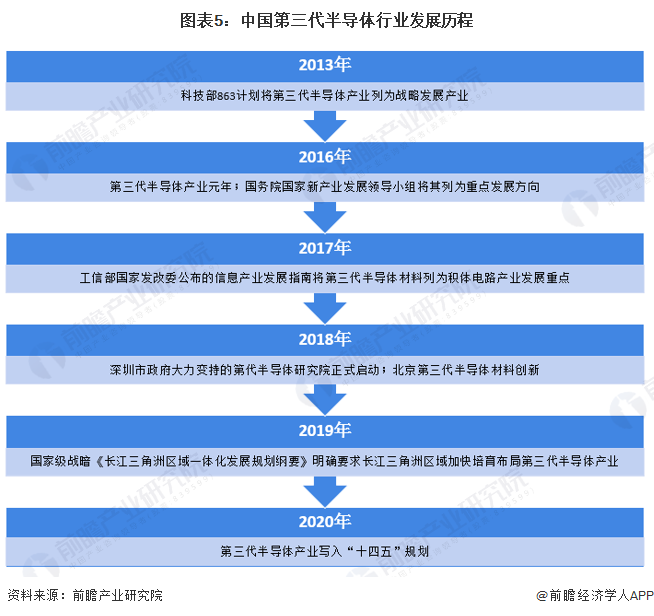

中国第三代半导体兴起的时间较短,2013年,科技部863计划首次将第三代半导体产业列为国家战略发展产业pg电子最新网站入口。

2016年,为第三代半导体发展元年,国务院国家新产业发展小组将第三半导体产业列为发展重点,国内企业扩大第三半导体研发项目投资,行业进入快速发展期。

2018年1月,中车时代电气建成国内第一条6英寸碳化硅生产线年,泰科天润建成了国内第一条碳化硅器件生产线月,三安集成已建成了国内第一条6英寸氮化镓(GaN)、砷化镓(GaAs)外延芯片产线月,华润微宣布国内首条6英寸商用SiC晶圆生产线月,第三代半导体写入“十四五”规划,行业被推向风口。

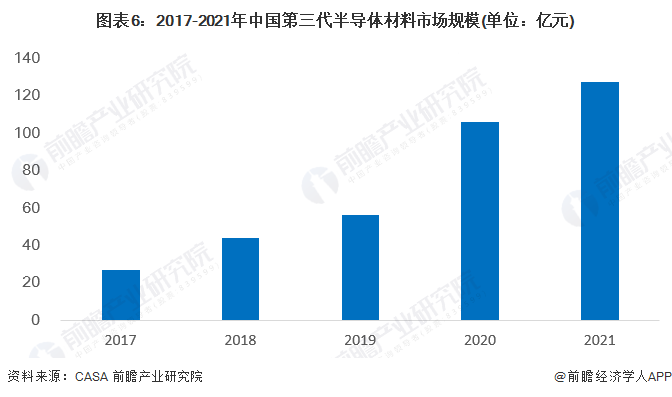

随着5G、新能源汽车等市场发展,第三代半导体的需求规模保持高速增长。同时,中美贸易战的影响给国产第三代半导体材料带来了发展良机pg电子最新网站入口。2020年以来,在国内大半导体产业增长乏力的大背景下,我国第三代半导体产业实现逆势增长。

2021年我国第三代半导体产业电力电子和射频电子两个领域实现总产值达127亿元,较2020年增长20.4%。

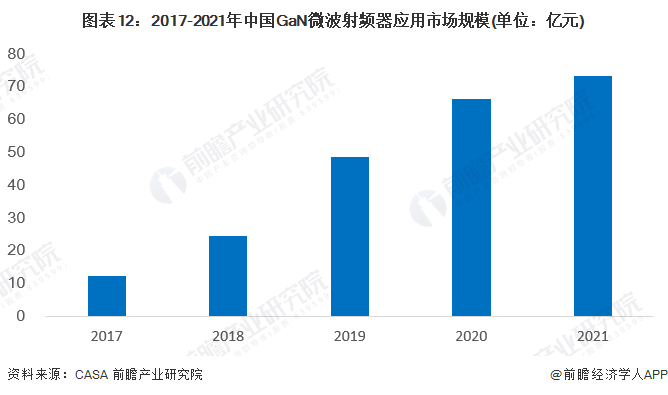

其中SiC、GaN电力电子产值规模达58亿元,同比增长29.6%。GaN微波射频产值达到69亿元,同比增长13.5%,较前两年稍有放缓。

根据CASA数据显示截至2020年底,我国SiC导电型衬底折算4英寸产能约40万片/年,SiC-on-SiC外延片折算6英寸产能约为22万片/年,SiC-onSiC器件/模块(4/6英寸兼容)产能约26万片/年。

GaN-on-Si外延片折算6英寸产能约为28万片/年,GaN-on-Si器件/模块折算6英寸产能约为22万片/年。

2021年,第三代半导体产能建设项目如火如荼开展,据CASA不完全统计,2021年地区SiC衬底环节新增投产项目7项,披露新增投产年产能超过57万片。三安半导体、国宏中能、同光科技、中科钢研、合肥露笑科技等企业相继宣布进入投产阶段。此外,微芯长江、南砂晶圆、泽华电子三家宣布SiC项目工程封顶。

但随着新能源汽车、5G、PD快充等市场的发展,我国国产化第三代半导体产品无法满足庞大的市场需求,目前有超过八成产品以来进口。可见第三代半导体产品国产化替代空间较大。

2017-2021年,中国SiC、GaN电力电子器件应用市场快速增长。2021年我国SiC、GaN电力电子器件应用市场规模达到71.1亿元,同比增长51.9%,第三代半导体在电力电子领域渗透率超过2.3%,较2020年提高了0.7个百分点。

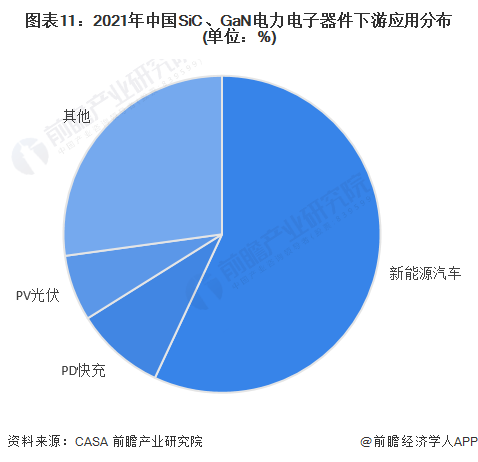

目前,GaN电力电子器件主要应用在快充领域。SiC电力电子器件重点应用于新能源汽车和充电桩领域。我国作为全球最大的新能源汽车市场,第三代半导体器件在新能源汽车领域的渗透快于整车市场,占比达57%;PD快充占9%;PV光伏占了7%。

2021年,我国GaN微波射频器件市场规模约为73.3亿元,同比增长11%。其中国防军事与航天应用规模34.8亿元,成为GaN射频主要拉动因素。

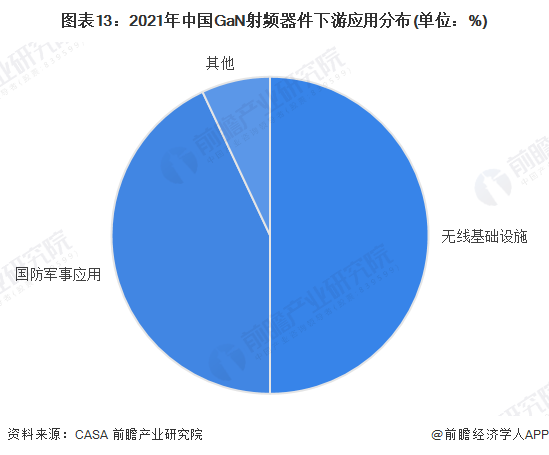

全国各地5G基站建设在近几年达到高峰,2021年无线基础设施是我国GaN微波射频器件的主要应用领域,占比约50%,其次为国防军事应用,市场占比约为43%。

当前,我国第三代半导体初步形成了京津冀鲁、长三角、珠三角、闽三角、中西部等五大重点发展区域。

从我国第三代半导体行业产业链企业区域分布来看,第三代半导体行业产业链企业在全国绝大多数省份均有分布。其中河南省第三代半导体企业数量分布最多,同时山东、江苏和甘肃等省份企业数量也相对集中。

从代表性企业分布情况来看,江苏省第三代半导体代表性企业分布最多,如苏州纳维、晶湛半导体、英诺赛科等。同时广东、山东代表性企业也有较多代表性企业分布。

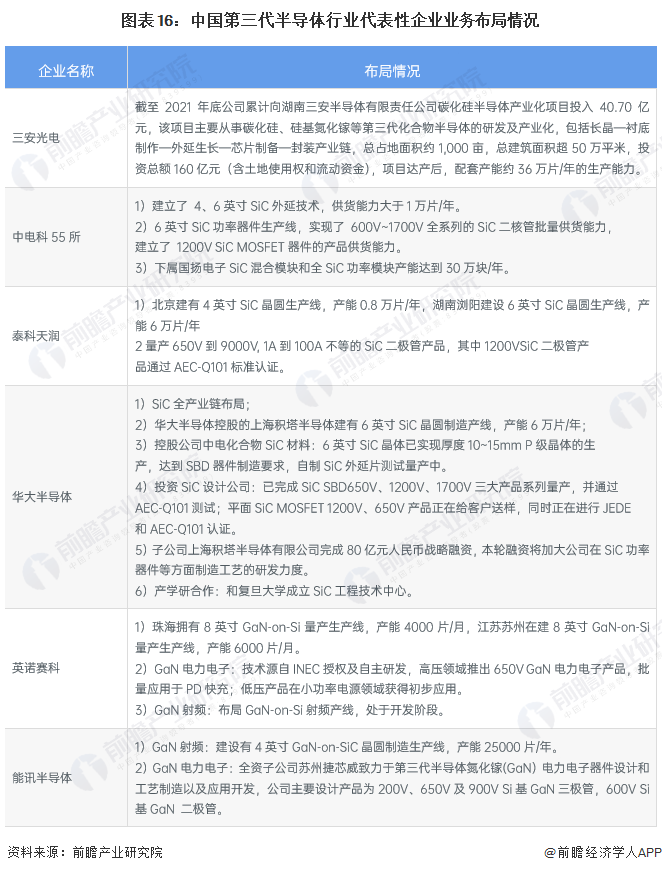

经过初期的发展,第三代半导体迅速在新能源汽车、5G基站、PD快充等领域应用,市场规模增长迅速。同时,行业内的竞争也逐渐加剧。为了迎合市场需求,抢占市场地位,国内主流半导体企业均加强在第三代半导体产业的布局,扩充第三代半导体的产能。其中,代表性的主流企业有三安光电、中电科55所、泰科天润等。

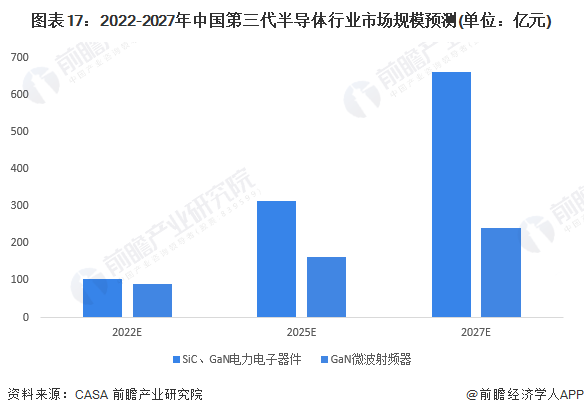

第三代半导体已经写入“十四五”规划。根据CASA的预测,在国家政策的支持和下游需求增长的背景下,预计未来五年,我国SiC、GaN电力电子器件应用市场将以45%的年复合增长率增长至2027年的超660亿元;GaN微波射频器件市场规模将以22%的年均复合增长率增长至2027年的超240亿元。2027年第三代半导体整体市场规模有望超过900亿元。

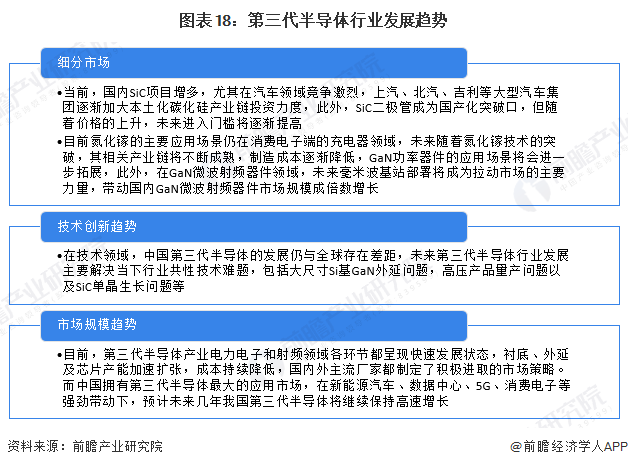

未来,在市场规模趋势方面,我国第三代半导体行业将持续保持高速增长;在细分产品发展趋势方面,SiC需求将会增长,GaN应用场景将进一步拓展;在技术发展趋势方面,大尺寸Si基GaN外延等问题将会有所进展。

更多本行业研究分析详见前瞻产业研究院《中国第三代半导体材料行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

Copyright © 2002-2025 PG电子(中国)官方网站 版权所有 非商用版本HTML地图 XML地图txt地图 备案号:冀ICP备18038649号-1